Orçamento doméstico, como planejar?

O orçamento doméstico tem uma má reputação entre muitas famílias que vêem isso como uma maneira de tirar toda a diversão de gastar dinheiro. Não há mais compras. Não mais comer fora em restaurantes. Não mais as viagens nos fins de semana.

Esse não é o propósito de um orçamento.

Um orçamento simplesmente mostra quanto dinheiro você recebe e como esses fundos são gastos. É uma das ferramentas mais importantes na construção de um futuro financeiro bem-sucedido porque ajuda você a aproveitar ao máximo seu dinheiro.

Independentemente da posição econômica ou da geração em que você se encaixa, todos os consumidores podem se beneficiar da criação e do gerenciamento de um orçamento. Um orçamento dá às pessoas um senso de controle sobre seu dinheiro. Pense em um orçamento como uma fundação financeira. A base de cada pessoa será diferente, assim como cada situação financeira é diferente.

Leia também

Escolhendo um sistema de orçamento doméstico

Existem quatro maneiras básicas de criar, rastrear e monitorar um orçamento. Cada sistema usa diferentes técnicas, mas todas se concentram na organização e atenção aos detalhes.

O bloco de notas e a caneta: este é o método mais antigo de orçamentação e é também a opção menos dispendiosa. Com esse método, você simplesmente anota todas as suas fontes de receita e todas as suas despesas. Se eles se equilibrarem, você está pronto.

A planilha: o software de planilha mais popular para orçamentação é o Microsoft Excel, seguido pelo LibreOffice e o Google Sheets. Muitos sites oferecem amostras grátis de planilhas de orçamento do Excel que os consumidores podem usar, em vez de tentar criar as suas próprias. Uma planilha permite organizar facilmente muitas informações e faz as contas por você.

Software online gratuito: existem vários programas de software gratuitos baseados na Web que podem ajudar no orçamento. Programas e apps como o GuiaBolso permitem criar e agrupar suas despesas em categorias e acompanhar seus gastos, para que você possa ver exatamente onde seu dinheiro está indo assim que a transação ocorrer.

Software Financeiro: existem também programas de software financeiro, mas você precisa ter conhecimentos de informática para usá-los e ter recursos para comprar a licença.

Seja qual for o sistema, você tem que pegar um que funcione para você e sua família.

Criando um orçamento financeiro familiar

As estratégias e técnicas de orçamentação variam em toda a linha. Haverá diferenças, por exemplo, entre o que funciona para um estudante universitário do primeiro ano e outro para um aposentado. Mas existem cinco etapas básicas na criação de um orçamento. Elas são todas importantes porque eles constroem uns sobre os outros, ajudando você a organizar suas finanças de maneira sensata.

Definir metas para o planejamento orçamento familiar

Existem dois tipos de objetivos financeiros: imediato e longo alcance. Os objetivos imediatos se concentram em usar seu dinheiro hoje, enquanto os objetivos de longo prazo lidam com economia e gastos ao longo de décadas. Ambos são importantes e se complementam: economizar dinheiro hoje afeta o que você gasta atualmente, mas também quanto você terá mais tarde na vida.

Você precisa determinar quais objetivos atendem às necessidades e quais cobrem os luxos. Então, você pode priorizar seus objetivos financeiros de acordo.

Metas financeiras imediatas incluem cobrir as despesas correntes. Algumas delas são obrigatórias e incluem o pagamento da hipoteca ou aluguel, empréstimos para carros, contas de serviços públicos, cuidados infantis, alimentação, telefone celular e suprimentos domésticos. Objetivos secundários, chamados de itens discricionários, incluem roupas não essenciais, assinaturas, jantar fora e tirar férias. Objetivos financeiros de longo alcance também podem incluir poupança para aposentadoria, investimentos e doações de caridade. Se você tem dívidas, pagá-las pode ser obrigatório e discricionário. A realização de pagamentos obrigatórios é essencial para a solvência financeira, mas o pagamento antecipado de dívidas, embora não seja obrigatório, pode fazer sentido a longo prazo.

Calcular suas receitas e despesas no planejamento doméstico

Depois de determinar seus objetivos financeiros, você precisa de um plano para alcançá-los. Para fazer isso, você precisa avaliar sua renda e suas despesas. A maioria das pessoas faz o orçamento mensal porque a maioria das contas segue um cronograma mensal.

Comece por fazer uma lista das suas fontes de rendimento mensal, incluindo o seu salário (após impostos), quaisquer bónus incorridos regularmente e pensão alimentícia ou outros proventos. Se você não sabe o valor exato, pode usar uma estimativa. Depois de ter seus números, adicione-os. O total é sua renda mensal.

A próxima parte da equação são as suas despesas, que se dividem em três categorias: despesas fixas comprometidas, despesas com compromissos variáveis e despesas discricionárias.

Despesas com gastos fixos: elas tem um valor mensal fixo, como sua hipoteca ou aluguel.

Despesas variável: variam de um mês para o mês seguinte com base na necessidade e incluem mantimentos e gasolina.

Despesas discricionárias: como observado, estas são despesas opcionais e incluem recreação e entretenimento. Uma mensalidade de academia também se enquadra nessa categoria. Despesas discricionárias muitas vezes tornam a vida mais satisfatória, mas devem ser as primeiras despesas se você não puder pagar pelo básico.

Se você não pagar suas faturas de cartão de crédito todo mês, começará a pagar muitos juros. Isso pode atrapalhar qualquer orçamento. Se os pagamentos realizados com cartão de crédito consumirem mais de 10% de sua renda mensal, considere conversar com um conselheiro de crédito. Isso orientará você pelo seu orçamento e recomendará despesas que podem ser reduzidas ou eliminadas. Se você se qualificar para um programa de gerenciamento de dívida, poderá reduzir também os pagamentos mensais da dívida.

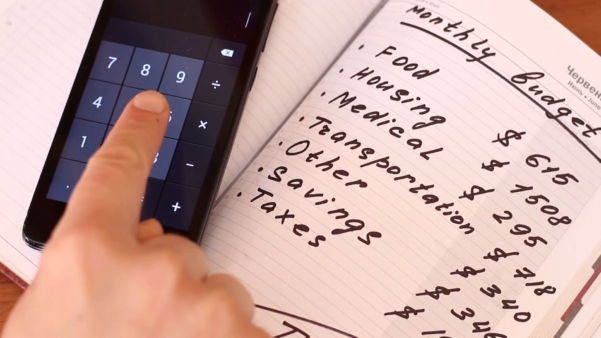

Analise bem suas finanças em casa para ter um orçamento doméstico sob controle. (Foto: VideoBlocks)

Analise seus gastos e equilibre seu balanço do orçamento mensal

O objetivo do orçamento é garantir que suas despesas não excedam sua renda. Se o fizerem, e mais dinheiro estiver saindo do que está entrando, você precisará fazer ajustes. Isso não significa necessariamente que você precisa começar a economizar; Significa apenas que é hora de rever a categoria de custo discricionário e ver onde você está disposto e capaz de cortar a gordura.

Se você fizer qualquer pagamento, o registro poderá ajudá-lo a acompanhar o dinheiro recebido e de saída, e o que você gasta em dinheiro. Embora o pagamento esteja se tornando cada vez mais raro, aqueles que se atêm a esse método de pagamento devem manter seus pagamentos registrados. Isso ajudará você a evitar taxas de cheque especial e gastos desnecessários, e pode lançar alguma luz sobre seus hábitos de consumo.

Aqui estão as noções básicas:

Mantenha registros para todos os seus depósitos e compras. Registre cada um em seu registro de cheques, que o banco fornecerá a você.

Imprima ou faça o download de seu extrato bancário mensal, caso ainda não tenha recebido um no e-mail. Se você está fazendo tudo online, há softwares que facilitam essa etapa e o orçamento.

Faça a sua própria matemática para depósitos e levantamentos para garantir que o seu banco não perdeu nada nem tomou liberdades com o seu dinheiro. Verifique linha por linha, certificando-se de que seu registro está correto.

Encontre o número final de cada extrato mensal e retroceda, verifique o que foi apagado e o que não foi limpo. Os depósitos que não foram liberados precisarão ser subtraídos do seu saldo. Se seus cheques não tiverem sido compensados, eles precisarão ser adicionados de volta ao seu saldo até que eles cheguem.

Ir linha por linha e conta para todas as taxas que você é cobrado. Vê-los de perto pode pedir-lhe para ligar e pedir para remover alguns, o que os bancos frequentemente farão se persistirem. Além disso, adicione os centavos de juros que você pode ter recebido.

Novamente, se você tiver acesso a um computador ou até mesmo a um smartphone, esse processo poderá ser automatizado usando softwares ou aplicativos financeiros, economizando tempo e frustração. O objetivo é analisar seu fluxo de caixa, procurar erros e aprender com o que você vê.

Revise seu orçamento original

Depois de ter a chance de monitorar suas receitas e despesas por um mês ou dois, você estará mais ciente das áreas que precisam ser ajustadas. Talvez suas estimativas iniciais de rendimento mensal tenham sido canceladas ou talvez você não tenha contabilizado despesas como reparos em carros ou contas de veterinários. Faça ajustes, mas sempre equilibre as entradas com as saídas.

Depois de resolver todas as dificuldades do seu orçamento, você precisa se comprometer a segui-lo. Nenhum orçamento é para sempre, por isso revisões periódicas são fundamentais para o sucesso.

Se você receber uma promoção, por exemplo, você pode aumentar seus gastos discricionários e suas metas de economia. Por outro lado, uma dispensa ou menos horas de trabalho pode significar cortar gastos até que você restaure sua renda.

A economia deve fazer parte do plano. Os planejadores financeiros recomendam que suas economias cubram seis meses de renda, o suficiente para compensar uma perda de emprego ou outra emergência. Você pode achar útil abrir uma conta de poupança separada e financiá-la gradualmente até atingir a meta. Manter uma conta separada tornará mais difícil invadir o fundo de emergência para cobrir itens não essenciais.

Tenha compromisso com seu orçamento

Criar um orçamento é um ótimo passo para trabalhar em prol de um futuro mais financeiramente sólido para você e sua família. Comprometendo-se com seu orçamento, você chegará lá. Permaneça realista, avalie com frequência e não tenha medo de se ajustar. Orçamento é tudo sobre equilíbrio.

Gerenciando seu orçamento quando chegam contas inesperadas

Como mencionado, um fundo de emergência é crucial para a segurança financeira. Comece reservando R$50 ou quanto você puder por semana. Em um ano, você teria R$2.600, mais juros, para quando a geladeira parar de funcionar ou quando a transmissão do carro estragar.

Os especialistas recomendam que você observe seus impostos retidos na fonte para encontrar dinheiro escondido. Se você receber uma grande restituição a cada ano, talvez precise alterar seu status de arquivamento para receber mais dinheiro em seu contracheque para investir em um fundo de emergência. A menos que você esteja colocando seus fundos de retorno de imposto nesse fundo.

As crises médicas, em particular, podem virar um orçamento equilibrado de cabeça para baixo. Negocie grandes despesas médicas, como uma internação hospitalar de emergência, com o hospital. Quase todos os hospitais negociam honorários. Muitas vezes, se você contatá-los imediatamente, em vez de esperar até que o valor entre nas coleções, o hospital ou o escritório do provedor pode configurar um plano de pagamento. É melhor ter um plano de saúde sempre para evitar esse peso financeiro. Se não, tiver plano ou planejamento médico, uma consolidação de contas médicas pode ajudar, pois permite que você combine todas as suas contas médicas em uma conta mensal mais baixa através de uma agência ou um empréstimo bancário. Isso não só torna mais fácil para você, mas o acordo protege sua pontuação de crédito porque você é capaz de fazer pagamentos no prazo. A desvantagem é que você pode levar mais tempo para pagar sua dívida integralmente.

Benefícios do orçamento doméstico

Todos podem se beneficiar de uma abordagem proativa e pronunciada para controlar suas finanças. Comprometer-se com o seu orçamento ajudará a guiá-lo para uma posição financeira muito melhor. O orçamento pode melhorar sua vida porque:

Revela os desperdícios, pois um orçamento lança luz sobre áreas que muitas pessoas negligenciam no dia-a-dia.

Direciona prioridades, pois permite que as pessoas olhem para o quadro geral de seus hábitos de gastos e estabeleçam novas prioridades para maximizar o potencial de seu dinheiro.

Quando as pessoas têm uma visão mais clara de como estão usando seu dinheiro, elas permitem que as despesas sejam transferidas para diferentes categorias, tornando-as mais conscientes de gastos desnecessários.

As finanças são uma das principais situações de estresse. Quando há uma sensação de controle sobre o dinheiro que entra e o dinheiro que sai, o estresse pode se transformar em um sentimento de empoderamento.

Ter um orçamento permite que as pessoas vejam o dinheiro como uma ferramenta, mudando a mentalidade para se concentrar em objetivos de longo prazo e necessidades futuras.

Criar um orçamento é o primeiro passo, mas manter o orçamento é onde você começa a ver um crescimento real em si mesmo e mais esforço em seu dólar. Manter o orçamento pode ser uma tarefa difícil para pessoas que não estão acostumadas a gastar limites ou autodisciplinar em suas finanças, por isso é importante manter uma atitude positiva em relação ao processo.

Manter-se motivado pode ajudar a aliviar algumas das pressões orçamentárias. Considere reservar algum dinheiro por mês para poder esperar umas férias relaxantes no final do ano.

Finalmente, defina metas realistas. Comece devagar, construindo um plano que funcione para você e seu estilo de vida.

Necessidades Vs Desejos

Você não pode sempre conseguir o que deseja. A mensagem dessa frase é que você pode não conseguir as coisas que deseja, mas, se tentar, conseguirá o que precisa.

Como você separa desejos de necessidades e por que se preocupar? Para muitos de nós, saber onde traçar a linha pode significar a diferença entre criar um orçamento bem-sucedido e quebrar. Então, qual é a diferença? A maioria das necessidades é sinônimo de despesas não discricionárias. Elas incluem abrigo, que exige pagamento de aluguel ou hipoteca, e comida, o que resulta em contas de mercearia. Há muitos outros itens que são básicos e não-negociáveis, mas a categoria não-negociável deixa espaço para escolha.

Por exemplo, se você precisa de um carro para ir ao trabalho, pode comprar um carro popular ou de luxo. A diferença de preço é enorme, e o carro de luxo certamente impressionará seus amigos e oferecerá uma boa experiência de direção. A questão é o que você pode pagar? Se você ganhar R$500 mil por ano, o carro de luxo pode ser seu sem esticar suas finanças. Mas se você está levando para casa R$ 40.000, é melhor ficar com o carro popular.

A mesma regra se aplica à habitação: você deve alugar um apartamento de um quarto ou comprar uma casa de R$400.000? Mais uma vez, ambos oferecem abrigo, mas a custos radicalmente diferentes.

Há também a diferença entre necessidades e itens que você poderia viver sem. Pense em tirar férias na Tailândia versus uma semana dirigindo para parques estaduais perto de sua casa. Ambos podem oferecer lugares agradáveis e relaxantes para passar as suas férias, mas os custos são radicalmente diferentes. Pense também em compras por impulso. Digamos que você vá para uma loja de melhorias para comprar um fertilizante de gramado e saia com um cortador de grama que você não planejou comprar. Você pode precisar de um novo motor, mas é uma boa ideia pesquisar modelos e preços antes de gastar seu dinheiro.

Conhecer a diferença entre desejos e necessidades é a chave para um orçamento bem-sucedido. Você pode fazer orçamentos para algumas compras por impulso ou para atualizações de produtos, mas entenda o que está fazendo, mostre moderação e sempre se certifique de que seu orçamento esteja equilibrado.

Entenda as despesas sazonais

É provável que uma quantia considerável do seu dinheiro vá para despesas únicas que surjam ao longo de um ano. Exemplos incluem presentes de feriado, presentes de aniversário, custos de férias de verão e gastos de volta às aulas. Algumas despesas sazonais são para itens independentes, como presentes, outros são para o básico. Aquecer você em casa é um problema para os meses de clima frio, por exemplo, e uma conta de água mais alta pode coincidir com a irrigação do gramado no verão. Roupas também são sazonais, com roupas de banho para o verão e casacos pesados para o inverno.

Ao elaborar um orçamento, estude suas saídas durante o último ou segundo ano e estime o impacto dos custos sazonais. Em seguida, crie esses custos em seu plano. Se seus custos de verão são muito mais altos do que a primavera, certifique-se de poupar o suficiente na primavera para financiar os gastos no verão.

Verifique o seu orçamento sempre

Orçamentos são documentos vivos. Assim como a vida está mudando constantemente, as demandas do seu orçamento também mudam. Por esse motivo, é bom revisar regularmente seu orçamento para ajustar as alterações nas receitas e despesas.

O que você deve considerar? Do lado da renda, você deve fazer ajustes se receber um aumento ou receber uma herança como uma herança. Você precisa se ajustar se perder seu emprego ou mudar para um novo. Casar ou divorciar-se requer uma reformulação maciça do seu orçamento, assim como ter um filho. Às vezes as mudanças são menores ou temporárias, coisas como um copagamento de plano de saúde podem exigir um ajuste temporário.

Você não precisa revisar todo o orçamento quando as alterações ocorrerem. Seu aluguel é alugado e é improvável que o que você gasta mensalmente em seu carro mude. Mas outras coisas são mais flexíveis. Se sua renda cai, você pode comer menos. Se subir, você poderia economizar mais, pagar dívidas mais rapidamente ou fazer uma compra discricionária.

Não há regras rígidas sobre quando revisar seu orçamento. Alguns consultores financeiros sugerem fazê-lo constantemente, outros sugerem a cada vários meses. Provavelmente, é bom considerar revisitar seu orçamento quando ocorrerem eventos que mudam a vida e definir intervalos para ajustar itens menores, como inflação e alterações nos custos fixos.

Porcentagem de economia e recomendação automática

Você deve considerar fazer automaticamente poupar uma parte do seu orçamento. O que é poupar automaticamente? É o dinheiro que você separa para financiar uma conta de emergência, pagar por presentes de Natal no final do ano ou criar um fundo de faculdade para seus filhos. Você pode ter seu salário depositado automaticamente em uma conta corrente e, em seguida, transferir parte do pagamento para uma conta de poupança que você não pretende tocar.

Existem muitas estratégias para poupanças automáticas. Fale com um consultor financeiro para saber mais sobre as opções e a quantidade de economia que você pode pagar. Depois de implementar um plano, fique com ele. As porcentagens irão variar, mas comece sabendo quanto dinheiro você precisa e economizando para isso, e certifique-se de atender às suas despesas e se preparar para o futuro.

Especialistas em finanças apresentaram porcentagens recomendadas para gastos para ajudar as pessoas a orçamentar pela primeira vez. Por exemplo, sugere-se que você não gaste mais do que 30% de sua renda mensal bruta no alojamento, esteja você alugando ou possuindo um imóvel.

Os automóveis são a segunda maior despesa para os consumidores e, provavelmente, a maior tentação de gastar mais. A melhor ideia é continuar gastando entre 10% e 15% de sua renda mensal. Qualquer coisa além disso se estica, especialmente se surgir uma emergência financeira.

Empréstimos estudantis podem ser outra variável em seu orçamento mensal. Existem vários planos de pagamento com base na renda que limitam seus pagamentos a 10% a 15% de sua renda. Esse é um número seguro, mas geralmente prolonga os pagamentos por alguns anos e acaba custando uma pequena fortuna nas cobranças de juros. Tente usar 20% do seu orçamento, especialmente se você não tiver um pagamento de carro ou se estiver dividindo o aluguel com colegas de quarto.

Outras porcentagens sugeridas para despesas correntes incluem utilitários (10%); alimentos (10% a 15%) e poupança (10% a 15%).

Você deve se comprometer a permanecer dentro do orçamento até ver os resultados. A melhor maneira de conseguir isso é criar um plano anual que cubra seus custos fixos, como aluguel e pagamento de carro, seus custos sazonais, como férias e presentes e seus custos discricionários, como comer fora e comprar roupas. Trabalhe todas essas coisas em uma projeção de 12 meses e siga-a.

Se você encontrar falhas no plano ou alterações no fluxo de caixa, você poderá modificá-lo. Caso contrário, tente ficar com isso. Considere usar software ou aplicativos de orçamento para ajudá-lo. Se você se disciplinar, ficará surpreso quando as dívidas forem pagas, a poupança aumentar e suas necessidades forem atendidas.

Como vocês fazem um orçamento? Quais planejamentos funcionam para vocês?

Sobre o autor

Dinheiro ou cartão é uma pergunta muito comum nas lojas. A partir desta pergunta e muitas outras, André começou a escrever sobre finanças neste blog. Formado em pedagogia, André é especialista em educação financeira, além de ser consultor financeiro e empresarial. Tem mais de 300 horas de cursos em finanças, empreendedorismo, e orçamento. Há vários anos compartilha seu conhecimento através deste site.

Veja também

Como usar o 13º salário?

Planejamento financeiro para desempregados

Como fazer um planejamento financeiro com um salário variável?

Como superar uma crise financeira?

Aviso legal

O conteúdo apresentado no site é apenas informativo com o objetivo de ensinar sobre o funcionamento do mundo financeiro e apresentar ao leitor informações que o ensine a pensar sobre dinheiro. O site Dinheiro ou Cartão não faz recomendações de investimentos e em nenhuma hipótese pode ser responsabilizado por qualquer tipo de resultado financeiro devido a práticas realizadas por seus leitores.