Sistema de Amortização Misto, entenda como funciona!

Amortização é o processo de espalhar um empréstimo em uma série de pagamentos ao longo do tempo. Você pagará os juros e principal do empréstimo em valores diferentes a cada mês, embora seu pagamento total permaneça igual a cada período. Isso geralmente ocorre com pagamentos mensais de empréstimos e financiamentos, mas amortização também é um termo contábil que pode ser aplicado a outros tipos de saldos, como alocar determinados custos durante a vida útil de um ativo intangível.

Tipos de amortização e seus usos

Existem diferentes tipos de amortização. SAC, SAC e Price são os tipos mais comuns utilizados. Com empréstimos, incluindo empréstimos à habitação e empréstimos para automóveis, enquanto cada pagamento mensal permanece o mesmo, o pagamento é composto de partes que mudam ao longo do tempo. Uma parte de cada pagamento vai para:

Leia também

- Os custos de juros (o que seu credor é pago pelo empréstimo).

- Redução do saldo do empréstimo (também conhecido como pagamento do principal do empréstimo).

No início do empréstimo, os custos com juros são mais altos. Especialmente nos empréstimos de longo prazo, a maioria de cada pagamento periódico é uma despesa de juros, e você paga apenas uma pequena parte do saldo. Em outras palavras, você não faz muito progresso no pagamento do principal da dívida durante os primeiros anos.

À medida que o tempo passa, mais e mais pagamentos são direcionados ao seu principal e você paga proporcionalmente menos juros a cada mês.

Os empréstimos amortizados são projetados para amortizar completamente o saldo do empréstimo em um determinado período de tempo. O seu último pagamento do empréstimo pagará o valor final restante da sua dívida. Por exemplo, após exatamente 30 anos (ou 360 pagamentos mensais), você pagará um financiamento imobiliário de 30 anos.

Seus pagamentos mensais de empréstimo não são alterados. a matemática simplesmente calcula as proporções da dívida e dos pagamentos do principal todos os meses até que a dívida total seja eliminada.

A amortização é o pagamento de financiamentos e empréstimos ao longo do tempo. (Foto: divulgação)

Sistema de Amortização Misto ou SAM

O Sistema de Amortização Misto é mais conhecido pelas siglas SAM. Este sistema mistura elementos do Sistema de Amortização Constante ou SAC e o sistema Price ou Sistema de Amortização Francês – SAF. Em outras palavras, o tomador do empréstimo ou financiamento pagará uma média entre o valor no sistema SAC e no sistema Price.

Cálculo das parcelas no Sistema de Amortização Misto com exemplo

Para calcular as parcelas no SAM, é preciso entender um pouco do SAC e do Price. No SAC, as primeiras parcelas de um financiamento são mais altas, enquanto as parcelas subsequentes vão ficando menores enquanto você vai pagando o saldo do empréstimo. No sistema Price, as parcelas são fixas ao longo do tempo, pagando-se os juros e parte do principal durante todo o período.

Para o cálculo do SAM, é somada a parcela do SAC e a parcela do sistema Price. Este valor é então dividido por 2. Este é então o valor do SAM.

Vamos usar como exemplo um empréstimo no valor de R$100.000 a serem pagos pelo SAM com uma taxa de juros de 1% ao mês em 100 prestações.

A fórmula e o cálculo no sistema SAC é:

Amortização = VP/n

Onde VP é o valor principal e n o número de prestações. Temos, no nosso exemplo, o valor de R$1.000 por parcela (100.000 de valor principal dividido por 100 prestações). As parcelas então são calculadas da seguinte forma:

Prestação = Amortização + Valor Principal * taxa de juros

A primeira parcela terá então o valor de R$2.000 (1.000 de amortização + 100.000 de valor principal * 0,01 de juros). A segunda parcela terá o valor de R$1.990 (1.000 de amortização + 99.000 de valor principal * 0,01 de juros). Os cálculos vão sendo feitos sempre reduzindo R$1.000 do valor principal até a última parcela.

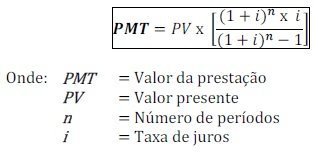

A fórmula do sistema Price é:

Fórmula do sistema Price. (Foto: divulgação)

No nosso exemplo, cada parcela do Price terá o valor de R$1.586,57 ao substituir os dados da fórmula pelos valores.

Para calcular as parcelas do SAM, basta então dividir o valor de cada parcela do Price e do SAC, como segue:

Primeira Parcela SAM = (1.586,57 da parcela Price + 2.000,00 da parcela SAC) / 2 = R$1.793,29

Segunda Parcela SAM = (1.586,57 da parcela Price + 1.990,00 da parcela SAC) / 2 = R$1.788,29

O cálculo vai se repetindo até a última parcela do financiamento ou empréstimo.

Tipos de empréstimos amortizados

Existem vários tipos de empréstimos disponíveis e nem todos funcionam da mesma maneira. Qualquer empréstimo parcelado é amortizado e você paga o saldo até zero ao longo do tempo com pagamentos nivelados.

Os empréstimos para automóveis geralmente são empréstimos amortizados de cinco anos (ou mais curtos) que você paga com um pagamento mensal fixo, geralmente no sistema Price. De fato, algumas pessoas, incluindo compradores e revendedores de automóveis, pensam em comprar um automóvel apenas em termos de pagamento mensal. Empréstimos mais longos estão disponíveis, mas você corre o risco de ficar de cabeça para baixo em seu empréstimo, o que significa que seu empréstimo excede o valor de revenda do seu carro se você esticar as coisas por muito tempo para obter um pagamento mais baixo. Além disso, você gastará mais com juros.

Os empréstimos de habitação são tradicionalmente de taxa fixa de 15 ou 30 anos. A maioria das pessoas não mantém um empréstimo por tanto tempo, pois elas vendem a casa ou refinanciam o empréstimo em algum momento, mas esses empréstimos funcionam como se você os mantivesse por todo o período. Os valores geralmente são calculados no sistema SAC ou Price, de acordo com escolha da pessoa.

Os empréstimos pessoais que você obtém de um banco, cooperativa de crédito ou credor online também são geralmente amortizados. Eles geralmente têm prazos de três anos, taxas de juros fixas e pagamentos mensais fixos. Esses empréstimos são frequentemente usados para pequenos projetos ou consolidação de dívidas.

Empréstimos que não são amortizados

Cartões de crédito não estão amortizando empréstimos. Você pode pedir emprestado repetidamente no mesmo cartão e escolher quanto pagará a cada mês (desde que cumpra o pagamento mínimo, mas mais é melhor). Esses tipos de empréstimos também são conhecidos como dívida rotativa.

Empréstimos de balão exigem que você faça um grande pagamento principal no final da vida útil do empréstimo. Durante os primeiros anos do empréstimo, você fará pequenos pagamentos, mas todo o empréstimo vence, eventualmente. Na maioria dos casos, você provavelmente refinanciará o pagamento do balão, a menos que tenha uma grande quantia em dinheiro disponível.

Ficou alguma dúvida? Deixem nos comentários suas perguntas!

Sobre o autor

Dinheiro ou cartão é uma pergunta muito comum nas lojas. A partir desta pergunta e muitas outras, André começou a escrever sobre finanças neste blog. Formado em pedagogia, André é especialista em educação financeira, além de ser consultor financeiro e empresarial. Tem mais de 300 horas de cursos em finanças, empreendedorismo, e orçamento. Há vários anos compartilha seu conhecimento através deste site.

Veja também

Prescrição da nota promissória, como funciona?

Como fazer para sair das dívidas?

Compra parcelada no cartão de crédito, como funciona?

Como calcular juros embutidos?

Aviso legal

O conteúdo apresentado no site é apenas informativo com o objetivo de ensinar sobre o funcionamento do mundo financeiro e apresentar ao leitor informações que o ensine a pensar sobre dinheiro. O site Dinheiro ou Cartão não faz recomendações de investimentos e em nenhuma hipótese pode ser responsabilizado por qualquer tipo de resultado financeiro devido a práticas realizadas por seus leitores.